전문가들 ‘매파’ 연준에 단기하락 불가피 전망

장기적으론 ‘채권 대학살’ 악몽 재현 없을듯

|

| [로이터·게티이미지뱅크] |

[헤럴드경제=신동윤 기자] 연초부터 ‘서학개미’들의 채권 러시가 거세게 몰아쳤다. 1년 전과 비교했을 때 순매수액이 무려 9배나 늘어난 수준이다. 작년 연말까지만 해도 연이은 ‘자이언트스텝(한 번에 기준 금리 0.75%포인트 인상)’에 파랗게 질린 개미들이 갖고 있던 해외채권을 팔아치웠던 것과 비교하면 급반전한 것이다.

미국 연방준비제도(Fed·연준)의 금리 인상 기조가 막바지에 접어들었다는 기대감에 ‘안전자산’인 해외채권에 개미들의 돈이 몰린 것이다. 다만, 단기간 내 금리 인상을 중단하기 어려울 것이란 사실을 시장이 자각하기 시작하며 국채 금리가 급등세를 보이는 것은 리스크로 꼽힌다.

23일 한국예탁결제원 증권정보포털 세이브로(SEIBro)에 따르면 지난달 1일부터 지난 21일까지 해외채권 순매수액은 25억4075만달러(3조3144억원)로 전년 동월(2억8564만달러·3728억원) 대비 789.5%나 늘었다.

이 기간 주요 시장별 순매수액을 보면 유로시장은 18억2038만달러로 1년전(4억5798만달러)보다 4배 늘었고, 미국(-1억3058만달러→7억1640만달러)과 기타국가(-237만달러→397만달러)도 순매도세에서 순매수세로 전환됐다.

월별 해외채권 순매수액도 신년 들어 분위기가 확 바뀌었다. 미 연방공개시장위원회(FOMC)에서 연이어 ‘자이언트스텝’을 밟으며 최종금리 수준이 시장 예상치를 넘어설 수 있다는 위기감이 불거졌던 작년 10~11월에는 각각 1억9860만달러, 1억9858만달러 규모의 순매도세가 나타났다. 이후 긴축 사이클 종료와 피봇(Pivot·금리 인하)에 대한 기대감이 불거졌던 작년 12월에는 개미들이 4억1743만달러어치의 해외채권을 순매수했다.

불과 한 달이 지난 올해 1월 개미들은 전월 대비 3.6배 증가한 15억1200만달러 규모의 순매수세를 나타냈고, 이번 달엔 지난 21일까지 10억2875만달러어치의 해외채권을 순매수하며 1월 분위기를 이어갔다.

서학개매들이 이처럼 시장을 가리지 않고 해외채권에 눈독을 들였던 이유는 ‘안정성’과 ‘수익성’이란 두 마리 토끼를 모두 잡을 수 있다는 판단 때문이다. 실제 올해 개미들의 해외주식 거래액은 6억1048만달러로 1년전의 15.2% 수준에 불과했다. 미국 증시 주요 지수가 회복세를 보였음에도 위축된 ‘위험자산’ 투자심리가 쉽게 되살아나지 못한 탓이다.

서학개미들은 미 연준이 조만간 기준금리 인상 사이클을 중단할 것이란 가정 하에 지금이 채권 저가매수에 나설 적기로 본 것으로 풀이된다.

연초 절정에 이르렀던 미 연준의 긴축 사이클 조기 종료와 피봇에 대한 기대감은 빠르게 식는 모양새란 점은 해외채권 투자자들이 반드시 고려해야 할 사항이다. 최근 발표된 미국 고용지표가 예상치의 2.7배에 이르는 데다, 1월 소비자물가지수(CPI)가 시장 컨센서스를 옷돌며 인플레이션이 아직 꺾이지 않았음을 확인하면서 추가 금리 인상 가능성은 높아지는 추세다.

미 연준 내 ‘매파(긴축 선호)’들의 목소리가 커지는 것도 주목할 지점이다. 22일(현지시간) 발표한 2월 FOMC 의사록에서도 ‘거의 모든(almost all)’ 참석자가 기준금리를 0.25%포인트 인상하는 것에 동의한 가운데 ‘몇몇(a few)’ 당국자들이 0.5%포인트 인상을 선호했다는 내용이 담겼다.

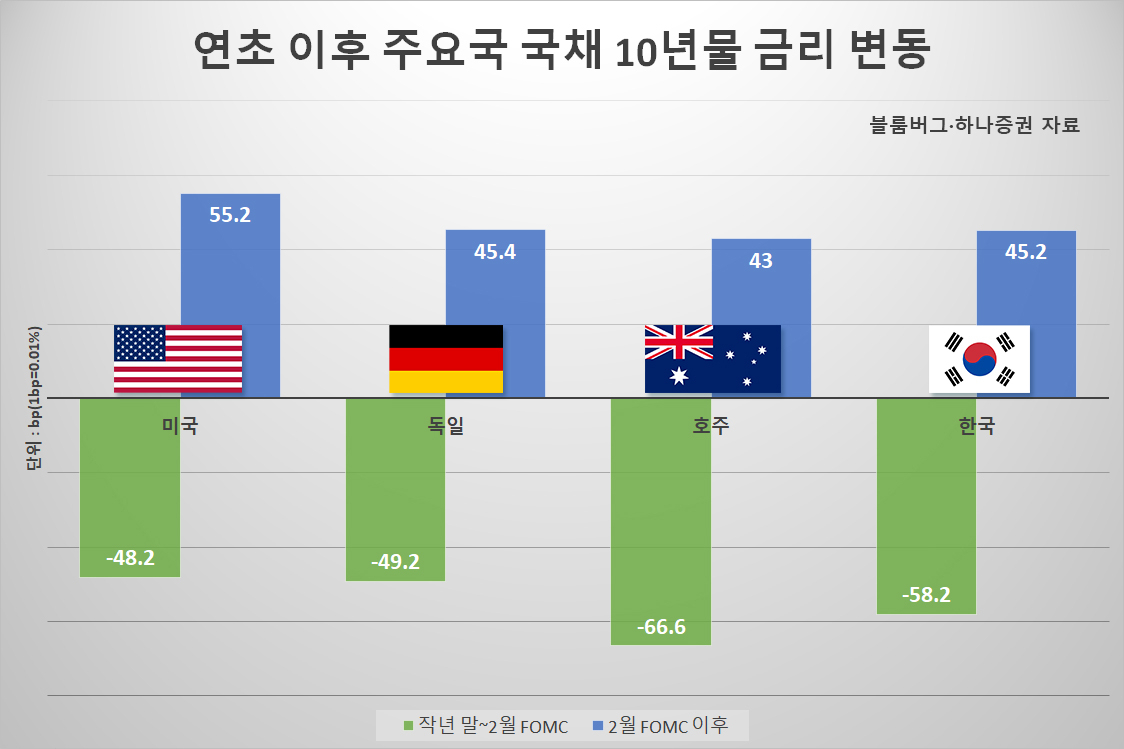

실제 미국 국채수익률도 일제히 수년 만에 최고치로 뛰어오르며 해외채권 가격 하락 현상이 현실화되는 모양새다. 미 연준 통화정책에 가장 민감한 2년물 미 국채 수익률은 지난 주말 4.621%에서 4.729%로 0.108%포인트 상승했다. 2007년 7월 24일 이후 최고치다. 이 밖에도 6개월물, 1년물, 10년물, 30년물 미 국채 수익률 모두 상승했다.

월가(街)에선 채권 가격이 더 하락할 수 있다는 평가가 나온다. 푸르던트 매니지먼트 어소시에이츠의 대니얼 버코비츠 투자 이사는 “현시점에서 채권시장은 제한적인 금리 인상과 올 하반기 피봇에 대한 낙관적 전망을 완전히 버렸다”고까지 말했다.

국내 전문가들도 단기적으론 채권 가격 하락에 따른 손실이 불가피할 것으로 본다. 공동락 대신증권 연구원은 “곧 금리 인상이 끝나고 피봇까지 현실화될 것이라 전망했던 시장과 ‘매파’ 중앙은행 간의 ‘미스매치’가 수정되는 과정”이라고 했다.

다만, 장기적 시각으로 볼 때 올해는 작년과 같은 ‘채권 대학살’ 악몽은 재현되기 어렵단 평가도 있다. ‘매파’ 연준의 모습은 이미 시장 머릿속에 예상된 모습이란 점 때문이다. 시장 일각의 3월 FOMC ‘빅스텝(한 번에 기준금리 0.5%포인트 인상)’ 가능성에 대해 정다운 이베스트투자증권 연구원은 “연준의 비공식 대변인으로 불리는 월스트리트저널(WSJ)의 닉 티미라오스 기자는 다음 FOMC에서 기준 금리가 0.25%포인트 오를 것이라고 전망했다”고 설명했다.

realbighead@heraldcorp.com

realbighead@heraldcorp.com