30곳 중 17곳은 최고금리만 취급해

1·2금융권 금리 인상에도

법정최고금리 탓에 대응 못 해

“돌파구 자체가 없는 상황”

|

| 서울 시내 한 거리에 버려진 대출 광고 전단지.[연합] |

[헤럴드경제=김광우 기자] 대부업체의 평균 신용대출 금리가 19.89%에 달해 법정최고금리(20%)에 근접한 것으로 나타났다. 잇따른 금리 인상으로 취약계층이 은행 등 제 1금융권에서 대부업으로 밀려난 데 따른 것이다. 제2 금융권인 저축은행업계 역시 사실상 대출 마지노선에 직면해 취약 차주들의 대출길은 앞으로도 더 좁아질 전망이다.

8일 저축은행중앙회 소비자포털에 따르면 최근 1개월 신규대출 취급액 3억원 이상의 저축은행 35개사의 가계신용대출의 금리대별 취급비중을 보면, 16% 이하 비중이 가장 큰 저축은행이 11개사로 가장 많았다. 다음으로 14% 이하가 9개사로 뒤를 이었고, 현행 법정최고금리인 20% 이하도 7개사에 달했다.

|

| 서울 시내 한 시중은행의 대출 광고.[연합] |

저축은행들의 중금리대출 기준은 16% 이하로, 16%를 넘겨 고금리로 분류되면 충당금을 더 쌓아야 한다. 현재 저축은행들이 내놓고 있는 예·적금 상품 금리를 6%로 가정했을 때, 여기에 플랫폼 수수료 2~3%, 부실율 3~4%, 인건비 등 기타 경비까지 반영하면 저축은행이 1% 수익을 올리기 위한 최저 금리는 16%선이다. 현 상황에서 저축은행들이 감내할 수 있는 최고 금리가 중금리대출 16%라는 얘기다.

저축은행 관계자는 “20%로 법정최고금리가 제한돼 있는 상황에서 중·저신용자들은 이미 중금리대출 뿐 아니라 16% 이상의 고금리를 적용받고 있다”며 “수신금리가 더 오르면 수익성을 따져야 하는 저축은행 입장에서는 고신용자만을 대상으로 대출이 나갈 수 밖에 없다. 결국 취약차주들은 불법사금융으로 내몰리는 상황이 속출할 것”이라고 말했다.

하지만 대부업 상황도 녹록치 않다. 한국대부금융협회 공시에 따르면 지난 3분기(7~9월)에 새로 실행된 주요 대부업체의 가계신용대출 금리는 평균 19.89%로 집계됐다. 공시에 참여한 대부업체 30곳 중 17곳이 20%의 최고금리 대출만을 취급하는 등 이미 대부업계 신용대출 금리는 법정최고금리에 도달했다. 대부업체의 가계신용대출 평균금리는 앞서 지난 2분기에도 19.90%를 기록, 2분기 연속 법정최고금리 수준에 있다.

|

| 서울 시내 한 시중은행의 대출 광고.[연합] |

반면 1·2금융권의 신용대출 금리는 분기별 차이가 명확했다. 은행연합회에 따르면 5대 시중은행의 3분기 신규 가계신용대출(서민금융 제외) 금리는 평균 5.13%로 지난 분기(4.34%) 대비 0.79%포인트 상승했다. 저축은행중앙회 공시에 따르면 주요 저축은행이 3분기에 실행한 가계신용대출 금리도 평균 15.02%로 전분기(14.77%)와 비교해 약 0.25%포인트 올랐다.

1·2 금융권의 경우 기준금리 인상 폭에 맞춰 대출금리를 올릴 수 있었지만, 이미 2분기에 대출금리가 법정최고금리 수준까지 다다랐던 대부업계는 기준금리 인상분을 고스란히 떠안을 수 없었다는 얘기다.

기준금리 인상에도 불구하고 금리를 더 이상 올릴 수 없게되면서 대부업계의 수익구조도 악화되고 있다. 금리 20%를 기준으로 볼 때 대부업체의 자금 조달 비용이 차지하는 비중은 7~10%, 대손비용이 5% 내외, 여타 비용은 3~4% 정도로 알려져 있다. 그러나 기준금리 인상에 따라 자금 조달 비용이 계속 상승하며 현재 20%의 대출금리로도 수익 창출 자체가 어렵다는 것이 대부업권의 얘기다.

|

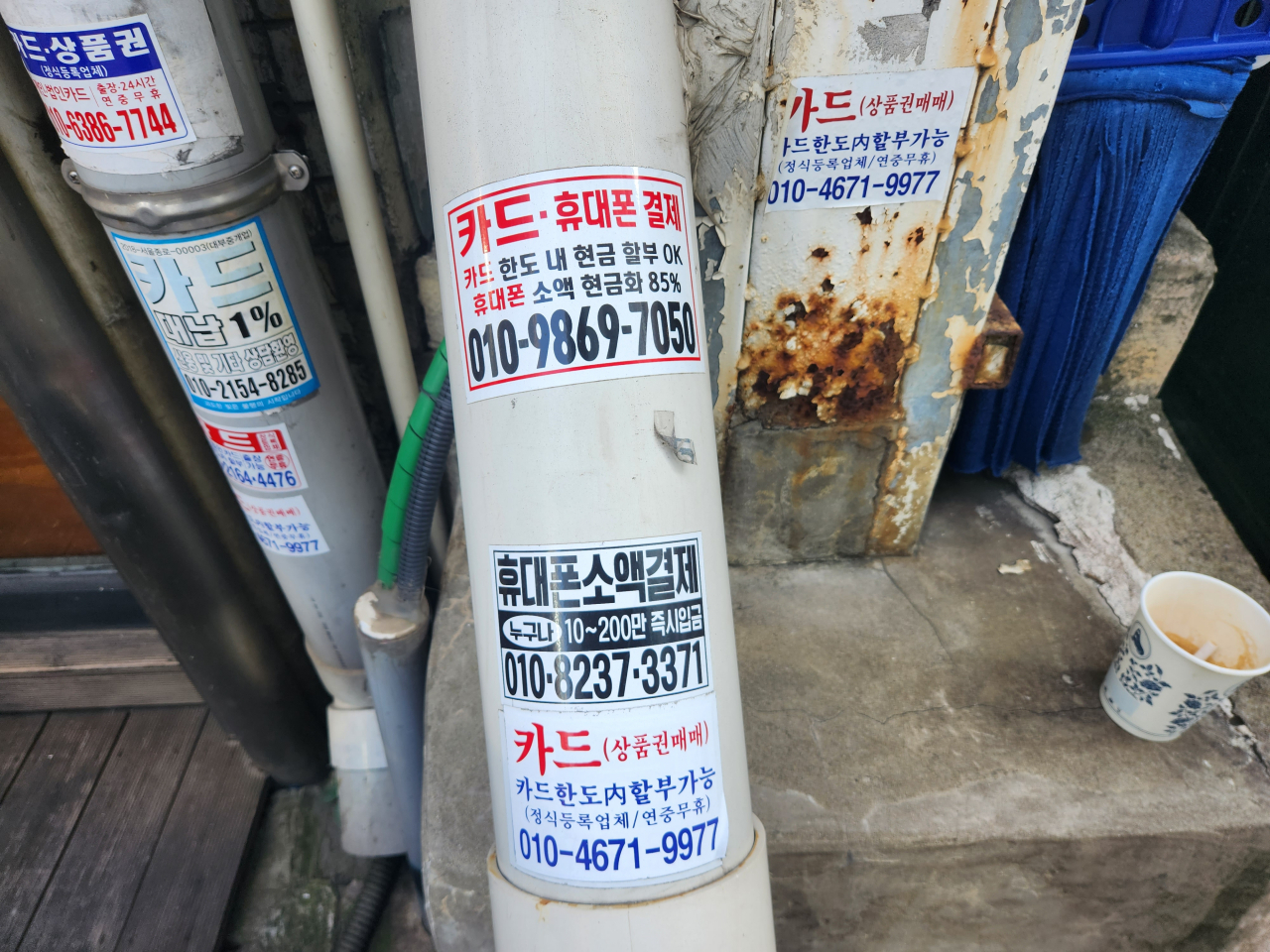

| 서울 시내 한 거리에 부착된 불법 대출 전단지. 김광우 기자. |

심지어 자금 조달 가능성마저 희미해지고 있다. 대부업체는 주로 2금융권에서 자금을 조달한다. 그러나 최근 레고랜드 사태 등에 따라 자금 경색 상황이 지속되면서 2금융권의 자금난 또한 심각해지고 있다. 저축은행이 자금 확보를 위해 고금리 예금 등으로 출혈 경쟁을 벌이는 상황에서 대부업계로 향하는 자금줄은 더 좁아질 수밖에 없다.

이에 위험이 큰 신용대출 자체를 줄이는 경향도 나타나고 있다. 최근 대부업계 1·2위 사업자인 러시앤캐시(아프로파이낸셜대부)와 리드코프는 신규 가계대출을 대폭 축소했다. 이미 지난 2021년 말 대부업권의 담보대출 규모는 신용대출을 뛰어넘었다. 그러나 담보대출도 한계에 직면했다고 한다. 최근 부동산 경기 악화에 따라 담보 가치가 하락하면서 담보대출의 위험성도 커진 탓이다.

대부업권 관계자는 “원가가 오르면 가격을 올려 공급을 확보하는 것이 기본이지만, 대부업체는 이마저도 제한돼 있다”며 “현재 기준금리 인상에 따른 위기에도, 돌파구 자체가 없는 상황”이라고 말했다.

woo@heraldcorp.com