수익률 깎아먹을 수도

[헤럴드경제=박자연 기자]기대감은 투자자들이 원유ETF를 찾게 하는 가장 큰 요인이다. 현재 국제유가는 연초 대비 절반 이하로 급락했다. WTI(서부텍사스유) 가격은 지난 1월 8일에는 배럴당 59.61달러였으나 7일에는 23.63달러를 기록했다. 사우디-러시아간 유가전쟁과 코로나19로 인한 수요 감소가 겹친 탓이다. 연이은 악재가 해소되면 유가가 오를 거라는 기대는 어쩌면 당연한 수순이다.

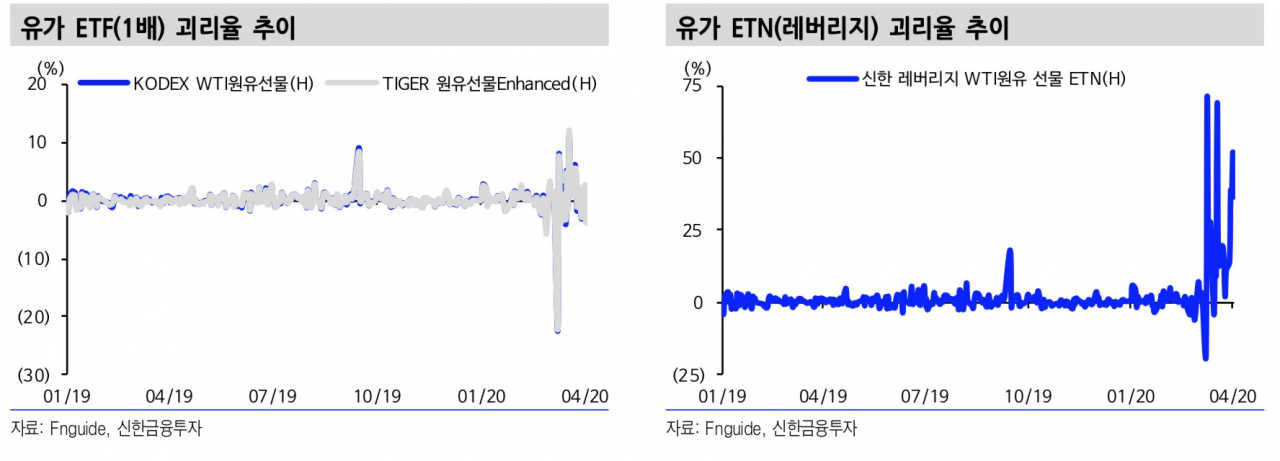

문제는 현재 시장에 나와있는 상품이 이같은 수요를 다 감당하지 못한다는 데 있다. 강송철 신한금융투자연구원은 7일 보고서를 통해 “유가 상품 전반적으로 3월 이후 거래가 급증하면서 ETF 이론가치(NAV)와 괴리율도 이전보다 확대됐다”고 분석했다. 결제월이 멀수록 선물가격이 높아지는 ‘콘탱고(contango)’ 상황에 놓인 것이다.

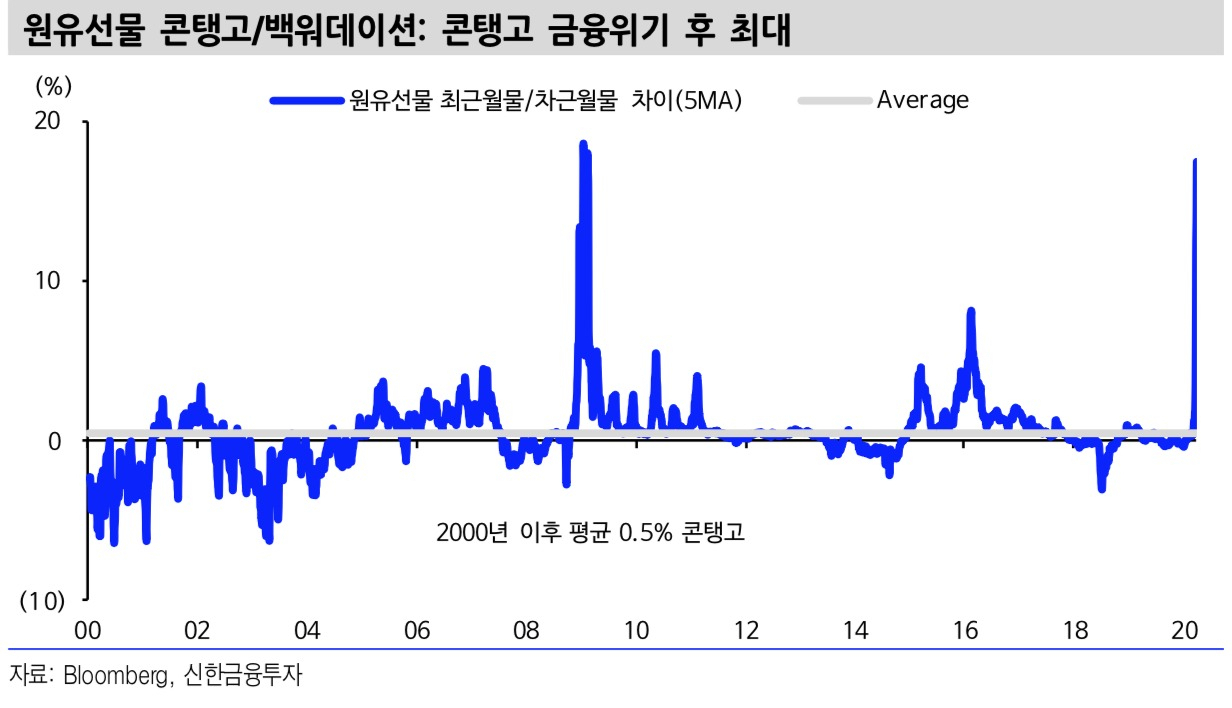

보고서는 이에 따라 선물 롤오버(roll-over) 효과(비용)가 발생할 수 있다고 언급했다. 선물 롤오버 때 값이 싼 최근 월물을 매도하고, 값이 비싼 차근 월물(최근월 이후 처음으로 만기가 도래하는 월물) 매수하면서 생긴 비용이다. 현재 원유 선물 최근 월물과 차근 월물 사이 콘탱고는 10% 이상으로 급등했다. 2000년 이후로 보면 원유선물은 평균 0.5% 콘탱고였고 2009년 금융위기 당시에도 1년간 평균 3.2% 콘탱고 상태였다.

따라서 강 연구원은 “최근처럼 변동성 큰 상황에서 +1배, +2배 원유 ETF/ETN은 단기 투자에 더 적합할 수 있다”고 조언했다. 현재와 같은 콘탱고 상태는 길게 가져갈수록 수익률에 치명적이라는 점을 꼬집었다.

일례로 15% 콘탱고가 유지된다고 하면 이론적으로 1년을 보유했을 때 원유 선물과 15%x12=177%의 수익률 차이가 발생할 수 있기 때문이다. 원유 선물이 1년간 300% 오른다고 가정하더라도, 1배 투자 ETF는 150% 상승에 그치게 된다.

nature68@heraldcorp.com