국내 폐기물 매립 관심도 저하

EV/EBITDA 멀티플 최소 15배

[헤럴드경제=심아란 기자] 태영그룹이 태영건설 정상화의 일환으로 종합환경기업 에코비트 매각을 예고했다. 에코비트 공동 주주인 글로벌 사모펀드(PEF) 운용사 콜버그크래비스로버츠(KKR)의 투자 원금을 고려하면 매각 희망가격은 3조원대로 언급된다. 에코비트 밸류체인의 중심축인 폐기물 매립 사업의 성장이 위축된 점은 몸값의 부담 요소로 지목된다. 잠재인수자 후보군으로는 환경 분야 투자에 특화된 해외 PEF 운용사(GP)가 유일하다는 평가가 나온다.

10일 태영그룹 지주회사 TY홀딩스(티와이홀딩스)에 따르면 에코비트를 매각해 현금을 확보하고 이를 태영건설에 대여하는 방안을 태영건설 채권단에 제출했다. 유동성이 고갈된 태영건설의 워크아웃 개시를 위해 고안한 자구책 중 하나다. TY홀딩스는 작년 9월 말 기준 태영건설의 지분 27.8%, 에코비트 지분 50%를 소유 중이다.

에코비트의 공동주주인 KKR이 매각에 동의하면서 자구안 이행 가능성은 높아졌다. 앞서 2020년 KKR이 에코비트 지분을 인수하는 과정에서 TY홀딩스는 퇴로를 열어 둔 상태였다. 구체적으로 TY홀딩스가 경영 환경에 차질이 생기면 KKR 보유 지분을 시장 가격으로 되사주는 풋백옵션, 에코비트 매각 시 KKR 몫도 끌어와서 함께 팔아야 하는 의무(드래그얼롱) 등이 이에 해당된다.

투자은행(IB) 업계에 따르면 매도자 측의 에코비트 매각 눈높이는 3조원대로 알려졌다. 에코비트의 2020~2022년 평균 상각전영업이익(EBITDA)는 1750억원을 기록 중이다. 2022년 EBITDA 1960억원과 보유 현금 등을 고려하면 EV/EBITDA 배수는 13배~15배 수준에서 인정 받아야 한다.

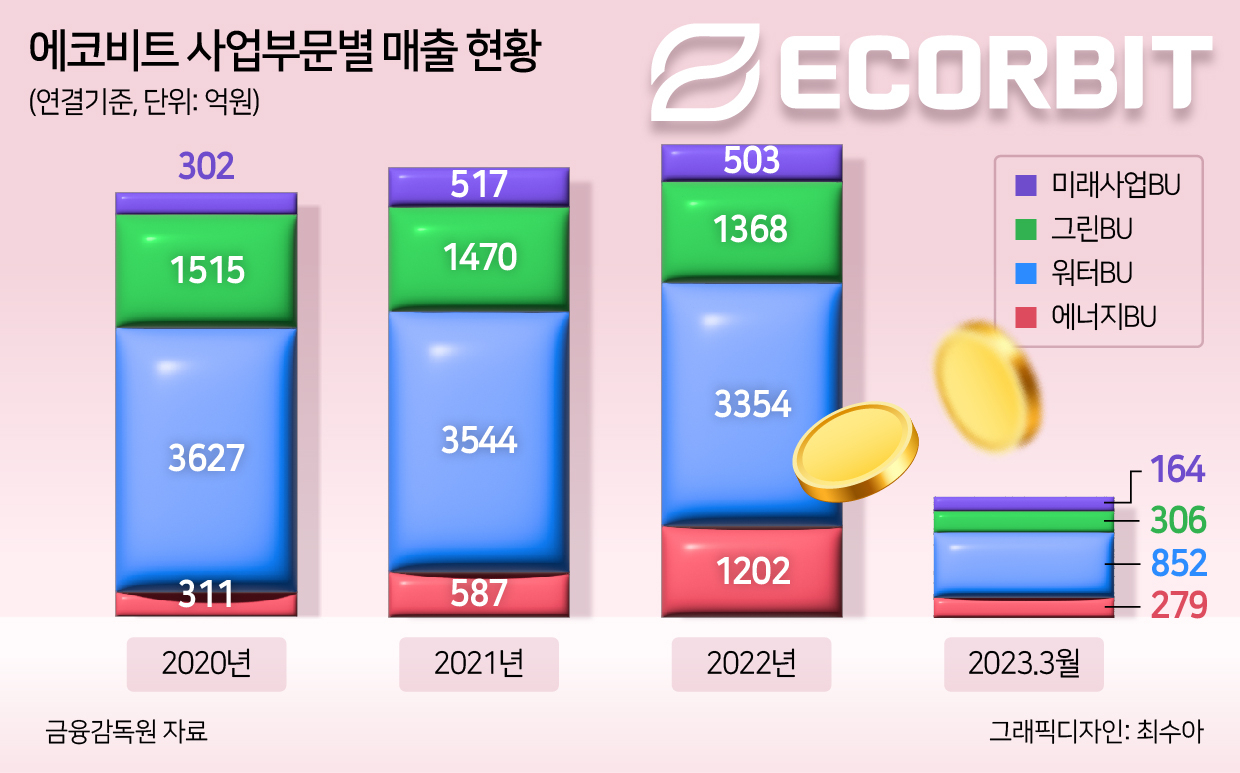

에코비트의 사업 부문은 ▷에너지(폐기물 소각) ▷그린(매립) ▷워터(수처리) ▷미래산업(재활용)으로 이뤄져 있다. 수처리 사업의 매출 기여도가 높으나 이는 확장성에는 한계가 있다는 평가를 받는다. 폐기물 소각과 매립을 중심으로 성장 청사진을 그려 왔지만 사업 환경에 변화가 생긴 상태다.

폐기물 매립의 경우 신규 매립장이 늘어나면서 수요가 분산되고 서비스 가격이 떨어지는 추세다. 환경 사업이 재활용 분야에 집중되면서 매립 수요 역시 감소하고 있다는 분석이다. 실제로 최근 3년간 그린 사업부 매출액은 감소 추세다.

팬데믹 시기 의료 폐기물 역량을 가진 에너지 부문의 외형은 커졌으나 엔데믹 전환에 따라 올해 들어 매출은 감소했다. 에코비트는 재활용 역량도 키워가고 있으나 아직 수익 기여도는 낮다.

KKR은 TY홀딩스와 동행을 결정한 만큼 펀드 수익을 고려하면 가격 눈높이를 낮추기엔 어려운 측면이 있다. KKR이 에코비트 구주 인수에 4410억원, 에코비트에 합병된 폐기물 기업 인수에 8750억원을 투입해 투자 원금만 총 1조3160억원을 기록 중이다. 에코비트가 3조원에 매각된다면 KKR은 1조5000억원을 회수하는 구조다.

시장 관계자는 “현금창출력을 고려하면 매각가는 설득할 수 있는 수준이지만 폐기물 매립 사업의 다운사이클을 고려하면 매수 희망자는 마땅하지 않은 상황”이라며 “국내에서 원매자 찾기는 어려울 것 같으며 환경 분야에 투자하는 해외 GP가 관심을 갖는 게 관건”이라고 말했다.

ars@heraldcorp.com

ars@heraldcorp.com