손해율 상승우려…주가↓

사업비 절감할 여지 크고

보험료 인하부담 사라져

보험금 지급 성실히 해야

역대급 상반기 실적에도 손해보험사 주가가 약세다. 최근 수도권과 중부지방에 내린 기록적인 폭우로 자동차보험 손해율이 높아질 수 있다는 우려 때문으로 보인다. 손해율 상승에 따른 자동차보험료 인상은 어려울 전망이다. 고급차 피해가 많았는데, 일부 부자들에 보험금 지급하기 위해 전체 가입자가 부담을 나눠지는 모양새가 될 수 있다는 비판이 높다. 하지만 보험료가 오르지 않더라도 손해보험사들의 실적에 대해 지나친 걱정을 할 필요는 없어 보인다.

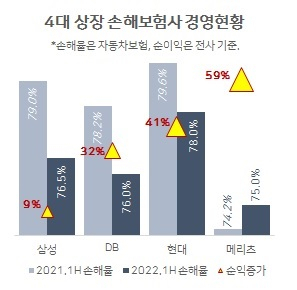

올 상반기 삼성화재 순이익은 전년동기대비 9% 늘었다. 2위 DB손해보험은 32%, 3위 41% 증가했다.메리츠화재는 59% 급증했고, 지난해 부진했던 KB손해보험은 기저효과로 3배 넘게 폭증했다. 발생손해액보다 위험보험료 수입이 늘었다. 투자영업이익으로 보험 적자를 메워오던 고질적 구조를 벗어났다. 증권사들도 일제히 목표주가를 높이며 긍정적 투자전망을 내놨다.

자동차보험의 손해율이 지난해 상반기 보다 하락했다. 삼성은 79%에서 76.5%로, DB는 78.2%에서 76%로, 현대는 79.6%에서 78%로 낮아졌다. 합산비율은 삼성 92.3%, DB 91.5%, 현대 94.3%이다.

1위 삼성화재가 모집채널별로 합산비율을 공개한 점을 살펴볼 만하다. 설계사 등을 통한 대면 채널이 98.8%에서 97.4%로 1.4%포인트, 인터넷과 모바일 등을 통한 직판 채널이 89.3%에서 87.2%로 1.5%포인트 낮아졌다. 올 상반기 직판비율은 51.8%로 1.9%포인트 높아졌다. 대면과 직판의 합산비율 차이는 9.5%포인트에서 2.2%포인트로 더 벌어졌다.

대면 판매 보다 직판의 손해율이 낮은 지는 분명치 않다. 직판의 사업비율이 낮은 것은 분명하다. 손해율을 낮추려면 보험료를 올릴 수도 있지만, 직판 비율을 높여 사업비를 줄이는 접근도 가능하다 자동차보험은 이미 정형화된 상품이어서 온라인·모바일로 한번만 가입해두면 갱신도 쉽다. 보험료는 훨씬 싸다.

보험개발원 자료를 보면 지난해 개인용 자동차보험 채널별 평균 보험료는 대면(설계사)채널이 83만5000원(706만대), TM(전화)채널은 66만4000원(344만대), CM(인터넷)채널은 63만9000원(720만대)으로 평균 자동차 보험료는 72만2000원(1770만대)이었다. 설계사 비용은 사업비의 중요한 부분이다.

손해보험사 매출(보험료수입)에서 정작 가장 큰 부분을 차지하는 것은 자동차보험이 아니라 장기보험이다. 장기보험 손해율은 대부분 80%가 넘는다. 사업비율도 20% 이상이다. 합산비율이 100%을 넘어 보험영업 적자의 주범이다. 보험사들은 “자동차 보험은 팔아봐야 남는 게 없다”고 한다. 밑지는 장사를 그리 열심히 할리 없다. 진짜 ‘밑지고 있는’ 장사는 장기보험이다. 실손보험이 대표적이다. 애초에 상품에 허점이 많아 매년 수 조원의 보험금이 새고 있다. 오히려 매년 의무갱신하는 자동차보험은 보험사 현금흐름에서 중요한 역할을 한다. 일반보험 고객 확보의 기반이 되기도 한다. 흑자까지 난다면 금상첨화다.

최근 물가급등으로 보험계약을 유치하고 유지하기 위한 각종 비용 부담도 더 커지고 있다. 이번 폭우가 아니더라도 하반기부터는 손해보험사의 사업비 부담은 지금보다 높아질 가능성이 크다. 가뜩이나 윤석열 대통령 지지율이 하락한 상황에서 물가관리가 중요해진 정부다. 이번 폭우가 아니었다면 자동차보험 손해율 개선을 명분으로 정부가 보험료 인하를 압박했을 지도 모른다.

보험은 위험을 대비해서 가입한다. 보험사가 정당한 계약에 의해 지급되는 보험금을 아까워하면 곤란하다. 특히 개인의 과실이 아닌 천재지변으로 인한 피해 보상에는 더더욱 소홀해서는 안된다. 이번 폭우 피해에 대한 보상에 보험사들이 성실하다면 오히려 보험에 대한 국민들의 신뢰를 높일 계가가 될 수도 있다. 세상 새옹지마(塞翁之馬)이고 사필귀정(事必歸正)이다.

kyhong@heraldcorp.com