지수편입 매수 영향 클듯

CATL대비 매출·이익 열세

완성차 수직계열화도 변수

18일부터 LG에너지솔루션(이하 LG엔솔) 일반투자자 청약이 시작된다. 상장은 이제 열흘 앞(27일)이다. 지금부터는 투자자의 시간이다. 얼마를 청약하고, 배정받은 주식을 언제까지 보유할 지를 각자 결정해야 한다. 상장 초에는 펀더멘털 보다는 수급 영향을 받을 가능성이 크다. 하지만 결국 배터리 기업의 미래 기업가치는 전기차 시장 향배에 달렸다. 시장 주도권이 테슬라 같은 신행기업에서 기존의 완성차로 넘어갈 가능성을 염두에 둬야 한다. 수직계열화를 선호하는 완성차 업체들이 당장에는 배터리 전문기업과 손을 잡지만 시간이 갈수록 자체 생산체제를 선호할 가능성에도 대비할 필요가 있다. 실제 세계 1,2위인 폭스바겐과 토요타는 자체 배터리 생산체제 구축을 추진 중이다.

▶CATL과 비교하면…매출·수익률서 계속 열세=세계 1위인 중국 CATL은 지난 해 3분기까지 매출 12조8236억원, 영업이익 1조7951억원의 실적을 냈다. 같은 기간 2위인 LG엔솔은 13조4125억원에 6927억원을 기록했다. 매출은 비슷한데 영업이익률 차이가 크다. 전기차배터리의 승부처는 주요 증설이 완료되는 2025년이다. NH투자증권 추정을 보면 2021년 155GWh와 162GWh인 CATL과 LG엔솔의 생산능력은 올해 236GWh와 207GWh로 역전돼 2025년에는 633GWh 대 418GWh로 확대된다. 영업이익률도 CATL은 현재 13%에서 2025년 11%로 두 자릿수를 유지한다. LG엔솔은 이 기간 4.7%에서 9.2%로 높아지겠지만 CATL에는 미치지 못할 전망이다. 2025년 CATL의 영업이익은 LG엔솔의 2배가 될 전망이다. 역전하려면 LG엔솔이 더 적극적인 영업과 투자가 필요하다.

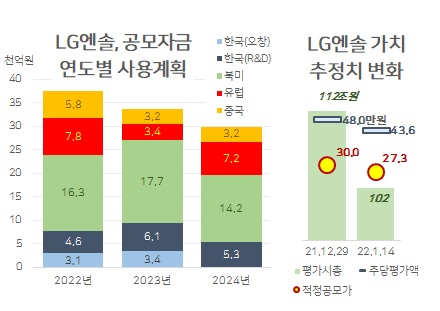

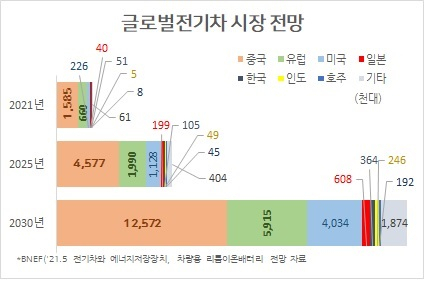

LG엔솔은 이번 공모로 확보한 자금의 절반 가까이를 미국에 투자한다. 글로벌 전기차 시장 전망을 보면 2021년말 60%인 중국 비중은 2025년에도 54%를 유지하고, 2030년에도 49%로 절반에 육박할 것으로 추정됐다. 중국은 반도체와 마찬가지로 자국 배터리 업체를 적극 육성할 가능성이 크다. LG엔솔의 주력 시장인 미국 비중은 현재보다는 높아지겠지만 유럽에도 못 미치는 수준이다.

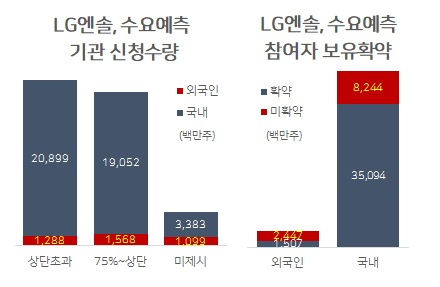

▶시총 2위 지수편입 유력…상장 직후 주가 동력은 수급=증권사들이 내놓은 LG엔솔 적정시가총액은 100조원 가량이다. LG엔솔 공모주관사는 중국 CATL와 삼성SDI와 비교해 112조원의 기업가치를 산출했다. 여기에 상장공모에 따른 할인율를 적용한 수치가 공모가 30만원이다. 주관사의 공모가 계산시점 이후 CATL와 삼성SDI 주가는 더 하락했다. 이를 반영해 다시 계산하면 102조원이다. 시총 100조원이라면 겨우 할인률을 회복하는 정도에 그치는 셈이다. 기관수요예측 결과를 보면 90% 이상(물량기준)이 주관사 희망범위 상단 이상을 적어냈다. 외국인의 이 비율은 72%로 다소 낮다. 의무보유확약 비율도 전체로는 77%를 넘지만 외국인만 보면 38%로 낮아진다. 국내 투자자들은 코스피 내 시총 2,3위가 예상되지만 유통주식이 발행주식의 18%에 불과한 LG엔솔 물량을 이번에 최대한 확보할 필요가 있다. 외국인들은 이 같은 부담이 덜 하다. 의무확약비율이 높은 것도 주가 본격상승에는 시간이 필요하다고 본 것으로 해석할 수 있다. 보통 의무확약기간은 한 달 이상부터 시작한다. 고작 15일짜리 확약이 이번 수요예측 물량의 16%나 되는 점도 눈여겨 볼 만 하다.

한편 이전 카카오페이 등의 사례를 보면 상장 후 회사 측이 진행하는 투자자활동(IR)이 주가에 미치는 영향이 적지 않았다. 공정공시 제도에도 불구하고 회사 측이 국내외 기관투자자에 깊이 있는 경영자료를 제시해 매수 주문으로 이어질 가능성이다. IR 일정을 잘 살필 필요가 있다.

kyhong@heraldcorp.com