[헤럴드경제=서경원 기자] 해외금리 연계 파생결합펀드(DLF)가 원금 손실로 물의를 빚고 있는 가운데 독일국채 DLF 관련 금융회사들이 얻는 수수료 합계가 4.93%에 달한 것으로 조사됐다. 투자자에게 제시된 약정 수익률조차도 2.02%(6개월 기준)로 수수료의 절반에도 미치지 못했던 것으로 나타났다.

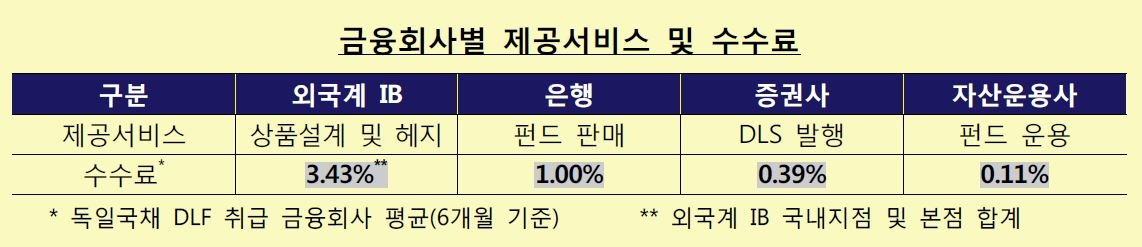

금융감독원은 1일 ‘주요 해외금리 연계 DLF 관련 중간 검사결과’를 발표하며 이같이 밝히고, 외국계 IB(투자은행)은 이 중 DLS(파생결합증권) 헤지(위험회피) 대가로 평균 3.43% 수준의 수수료를 수취한 것으로 드러났다.

은행은 자산운용사가 설정한 DLF를 은행창구에서 고객에게 투자권유 및 판매하는 대가로 평균 1.00%의 판매수수료(선취)를 받았다.

DLS 발행 주체인 증권사는 발행 대가로 평균 0.39% 수준의 발생수수료를 받았고, 펀드를 설정해 증권사가 발행한 DLS를 편입·운용하는 자산운용사는 설정과 운용의 대가로 평균 0.11%의 수수료를 수치한 것으로 밝혀졌다.

금감원은 “동 거래에 참여하는 관련 금융회사들은 DLF로 인한 리스크를 제3자에게 이전하면서 자사의 수수료 수익을 창출했다”고 지적했다.

금감원에 따르면 은행은 기초자산으로 사용된 금리가 마이너스에 진입한 상태에서 위험성 등 거래조건을 변경하며 상품을 지속 판매한 것으로 드러났다.

금리 하락이 진행되는 동안 손실배수를 높이는 등 상품구조를 계속 바꾸면서 일정 수준 이상의 약정수익률을 유지하는 ‘편법’을 써가며 판매를 중단하지 않았던 것이다.

한 은행의 경우 지난 5월 DLS 발행과 관련, 해당 증권사에 손실배수를 250배에서 333배로 늘리는 조건으로 재발행시 가격을 요청했고, 이 증권사는 한 해외 IB에 문의해 연 4.2%의 수익률 조건으로 재발행이 가능하단 답변을 받아 거래가 진행된 사례도 밝혀졌다.

증권사는 외국계 IB와 백투백헤지(외부 기관을 통한 위험회피) 계약으로 리스크를 직접 부담하지 않은 채 DLS 발행으로 수수료 수익을 창출했다.

IB와 협의 과정에서 증권사가 투자자의 약정수익률을 낮추고 그 대신 증권사의 수수료를 높인 사례도 발견됐다.

한 증권사가 해외 IB에 독일국채 DLS 가격을 문의하자 연 4.8%로 재발행이 가능하고 회신했지만 증권사는 약정수익률을 연 4.3%로 낮추고 증권사 수수료를 0.3%포인트 높여달라고 요구했다.

gil@heraldcorp.com