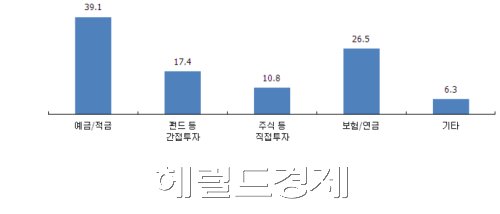

▶가계의 금융상품 투자 회복 추세=한국금융투자협회에서 발표한 ‘2010년 금융투자자의 투자 실태에 관한 조사 보고서’에 따르면 개인 투자자들은 총 자산의 절반 이상인 56.3%를 부동산에 투자하고 있다. 금융 상품 투자 비중은 예ㆍ적금(14.27%), 보험ㆍ연금(9.67%), 펀드 등 간접투자(6.35%), 주식 등 직접투자(3.94%) 등의 순으로 나타났다.

이번 조사는 지난해 11월 25일~12월 15일 개인 투자자 1501명을 대상으로 이뤄졌다.

전문가들은 한국 가계의 금융 자산 보유 비중이 증가할 여지는 충분한 것으로 보고 있다.

권구훈 골드만삭스 전무는 “일본에서 주택 주요 구매층인 35~45세 인구가 정점을 찍은 1989년 이후 부동산 가격이 폭락했는데, 한국은 올해부터 그러한 상황이 예상되고 있어 집값이 더 오르기는 어렵다“고 지적했다.

권 전무는 따라서 “베이비붐 세대의 부동산 비중 축소 및 금융 자산 확대로, 현재 2조 달러 수준인 한국 가계의 금융자산은 향후 10년 후 3~4조 달러 규모로 급성장할 것”으로 예상했다.

송홍선 자본시장연구원 연구원은 “ 랩에 대한 합리적인 규제로 투자자 보호를 강화하는 한편 시장의 변동성을 헷지할 수 있도록 랩 운용전략을 차익거래, 롱숏 등으로 다양화하고, 투자 대상도 국내 채권 및 주식 외에 해외 주식, 헤지펀드, 사모펀드, 퇴직연금 등으로 확대해야 한다”고 주장했다.

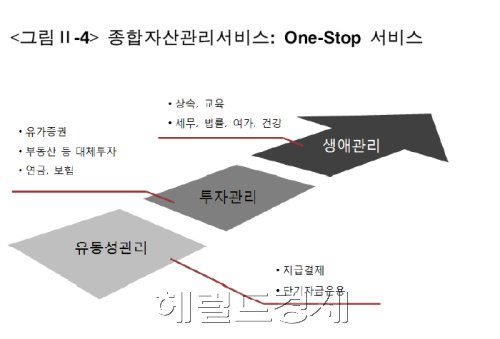

그는 또 “유동성 관리 수단인 종합자산관리계좌(CMA)에 자문 기능을 도입하고, 베이비 부머의 상속 수요를 감안, 운용 대상에 제한이 없는 개인 신탁서비스를 적극 활용하는 방안을 찾아야 할 것”이라고 말했다.

우리나라의 선진국형 저성장 국면 진입과 시스템 리스크를 헷지할 해외 분산 투자의 활성화도 업계의 과제로 꼽힌다.

이성훈 자본시장연구원 연구원은 “국제 자본시장의 동조화로 분산 투자의 이점이 점점 줄고 있지만, 여러 국가의 동종 산업에 투자하는 것이 국내 여러 산업에 투자하는 것보다 위험관리에 더 효과적일 수 있다”면서 “국내 시장과의 상관계수가 낮은 지역을 적극 발굴해야 한다”고 강조했다.

국내 가계 자산의 새판짜기의 일환으로 부채 구조조정의 필요성도 제기된다.

김동엽 미래에셋투자교육연구소 은퇴교육센터장은 “국내 가계 부채는 3년만기 일시 상환 담보 대출이나 장기 변동금리 대출이 대부분인데, 고정 금리 대출과 원금 균등 상환 대출의 비중을 늘려야 한다“면서 “이같은 부채 조정으로 금리 인상에 따른 가계 이자 부담은 물론 가계 자산내 과도하게 높은 부동산 비중을 감소시킬 수 있다”고 말했다.

<김영화 기자 @kimyo78>

bettykim@heraldcorp.com